Curitiba/PR - CEP: 80520-560

- (41) 3030-3130

- (41) 3151-2480

Levantamento mostra que maioria das empresas não gera valor no Brasil por não conseguir rentabilizar acima do custo do dinheiro

Nos dias 10 e 11 de dezembro o Comitê de Política Monetária (Copom) do Banco Central se reunirá pela última vez em 2024. Neste encontro, os nove integrantes do comitê irão decidir o percentual final da taxa básica de juros, a Selic, no ano. Com o estouro do teto da meta de inflação, espera-se um novo aumento de 11,25% ao ano para, no mínimo, 11,75% ao ano, o que deve trazer novos impactos para o mercado de crédito e para a economia.

A Selic é o principal meio utilizado pelo Banco Central para controlar a inflação. Também é uma taxa usada como referência para determinar os demais juros, como taxas de empréstimos e de aplicações financeiras. Com a taxa mais alta, os juros do país sobem, o que gera um custo mais elevado de dívida das empresas e dos cidadãos, encarecendo investimentos e reduzindo o consumo.

No mercado financeiro, uma Selic mais alta deixa a moeda mais cara, torna as condições para comprar a prazo ou pedir financiamentos e empréstimos mais difíceis, o custo de vida mais elevado e o apetite pela bolsa de valores diminui. Também é impactada a taxa de câmbio, além de reduzir a demanda dos investidores por ativos de risco.

“Neste caso, na renda variável, o maior custo de dívida das empresas pode influenciar como investidores calculam o que seria o valor justo das ações das companhias listadas, diminuindo o apetite pela bolsa de valores”, afirma Flávio Málaga, sócio fundador da MÁLAGA Assessoria em Finanças Corporativas e Contabilidade Societária.

A MÁLAGA preparou o estudo abaixo que mostra como a taxa de juros e o custo do capital nos patamares anunciados se tornam insustentáveis no mundo corporativo. As empresas, em sua maioria, simplesmente não rentabilizam o capital em magnitude suficiente para ‘cobrir’ o custo do dinheiro nos níveis atuais (e do futuro próximo), o que reduz os investimentos, a atração de capital produtivo, entre outros efeitos colaterais”, continua.

Málaga, que também é professor do MBA Executivo e do MBA Finanças do Insper, PhD em administração, e atua em avaliação e emissão de opiniões técnicas em casos de disputas societárias financeiras em âmbito jurídico ou arbitral, fusões e aquisições e rodadas de financiamento que envolvam cálculos de danos econômico-financeiros, explica em números o impacto da política de aumento da taxa Selic:

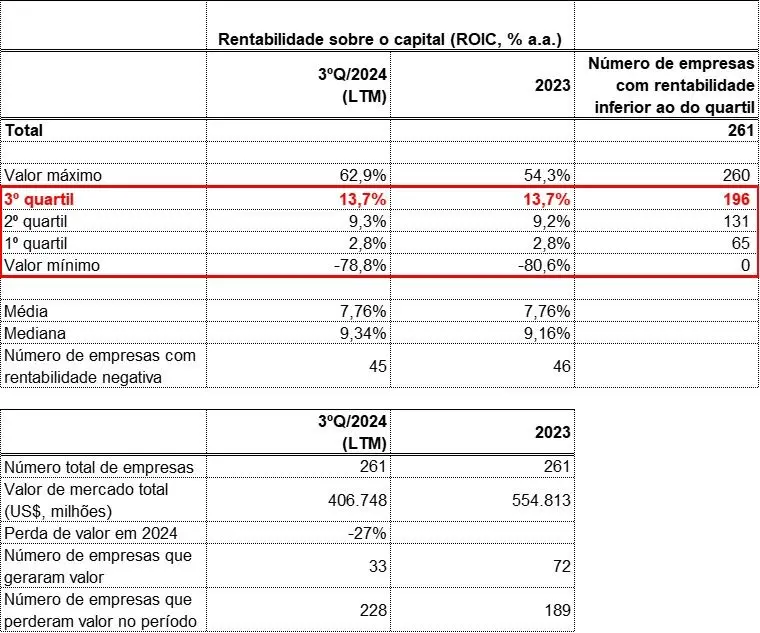

- Entre as 261 empresas listadas na B3 e com liquidez, 75% delas (ou 196) obtiveram rentabilidade inferior a 13,5% ao ano em 2024. Considerando a taxa básica da economia (11,25%), sua trajetória ascendente e o prêmio de risco que deve ser somado a ela, conclui-se que a maioria das empresas não gera valor no Brasil. Simplesmente elas não possuem modelos de negócios fortes o suficiente para entregar uma rentabilidade acima do custo do dinheiro que, por sua vez, é função da percepção de risco do país e da expectativa de inflação.

- A rentabilidade média das 261 empresas foi de 7,76% ao ano, com 45 empresas gerando rentabilidade negativa. A mediana foi de 9,3% (amostra tratada para valores extremos);

- O aumento do custo do dinheiro também se reflete no valor das empresas: o valor somado destas 261 empresas se reduziu desde o início do ano de US$ 554 b para US$ 406 b, queda de 27% em nove meses. US$ 148 bilhões em valor evaporaram do mercado de capitais em 2024.

- Esta perda de valor possui alta difusão: foi gerada por 228 empresas (87% das 261), ou seja, é um fenômeno sistêmico, decorrente da conjuntura.

“Ressalta-se que a taxa de juros não é causa, mas sim consequência de uma economia desestruturada. Cabe ao Governo compreender as causas e atuar sobre elas”, pondera o especialista.